Marcel Abel, Geschäftsführender Direktor und Niederlassungsleiter JLL Düsseldorf: „Die NRW-Landeshauptstadt hat sich in den vergangenen Jahren auch international einen sehr guten Ruf erarbeitet. An der Scharnierstelle zwischen Ruhrgebiet und Rheinschiene ist sie für Investoren wie Arbeitgeber unter einer Voraussetzung attraktiv: Es muss genügend Produkt im Angebot sein. Im Vergleich zu anderen Big 7 Städten ist Düsseldorf hier noch in einer vergleichsweise komfortablen Lage. Doch müssen heute die Grundlagen dafür gelegt werden, dass es auch in zehn Jahren noch so ist. Konkret: Düsseldorf braucht genug Wohn- und Bürofläche, um weiterhin erfolgreich zu wachsen. Es darf nicht nur auf die eine Seite geachtet werden.“

Bürovermietung verzeichnet größten Abschluss seit Jahresbeginn 2014

Nach nur 87.200 m² im Startquartal sind nun 129.400 m² Flächenumsatz in der Bürovermietung hinzugekommen. Von den insgesamt ca. 217.000 m² entfallen aktuell 192.500 m² auf das Düsseldorfer Stadtgebiet. Das Halbjahr liegt damit rund 6 % unter dem Wert des Vorjahres, allerdings auch 6 % über dem Fünf-Jahres-Schnitt. Mit Blick auf die vergangenen zehn Jahre war es das umsatzstärkste 2. Quartal. Die Zahl der Deals ging derweil auf 280 zurück – nur 2009 gab es weniger zum Halbjahr.

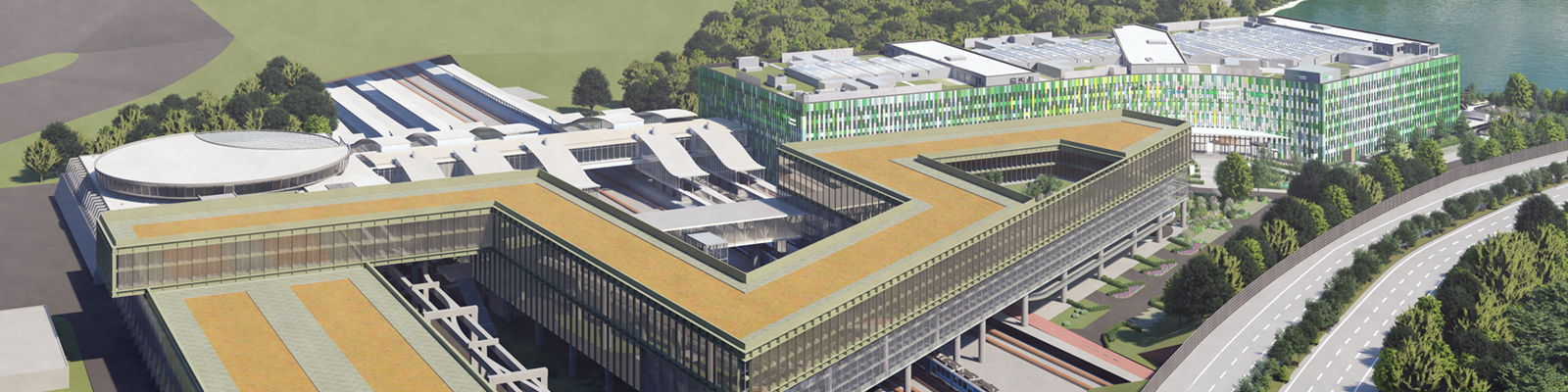

„Die Deals fallen in diesem Jahr mit 796 m² im Schnitt deutlich größer aus als noch im Vorjahr. Besonders Deloitte sticht mit 35.500 m² auf dem Heinrich Campus im Teilmarkt Nord heraus. Es ist die größte Anmietung in Düsseldorf seit Jahresbeginn 2014“, sagt Martin Becker, Team Leader Office Leasing JLL Düsseldorf. „Bis Jahresende werden noch einige Abschlüsse mit mehr als 10.000 m² folgen. Diese Objekte sind in den Verhandlungen teilweise schon weit fortgeschritten, so dass wir an unserer Prognose von 500.000 m² festhalten können.“

Neben Deloitte gehörten die Oberfinanzdirektion Düsseldorf mit 5.300 m² im Bürocenter Nord sowie die WTS Steuerberatungsgesellschaft mit 5.200 m² im Shift am Flughafen zu den größten Anmietungen. Zwar ist auch das Eigennutzer-Projekt von Alltours am Mannesmannufer im zweiten Quartal publik geworden, doch werden Eigennutzer erst bei Baubeginn zum Flächenumsatz gezählt.

An die Spitze der umsatzstärksten Teilmärkte in Düsseldorf setzte sich durch den Großabschluss diesmal der Teilmarkt Nord mit 51.700 m² und einem Plus von 186 % gegen die City durch. Diese rangiert dahinter mit 34.900 m², ehe sich der Teilmarkt Flughafen mit 17.000 m² auf Rang drei einordnet.

Die mit großem Abstand stärksten Abnehmer waren aufgrund der Großanmietungen die unternehmensbezogenen Dienstleister, die mit 95.700 m² rund 45 % des Gesamtumsatzes bestritten. Mit 15.900 m² folgen Banken/Finanzdienstleistungen auf dem zweiten Platz. „Wir sehen eindeutig, dass renommierte Unternehmen hochwertigen Flächen zunehmend eine hohe Priorität einräumen, weil sie eine wichtige Rolle für die Mitarbeitergewinnung und die Leistungsbereitschaft im Unternehmen spielen“, erklärt Martin Becker. Der „Faktor Mensch“, das Wohlfühlen am Arbeitsplatz, wird nicht mehr allein mit Kosten verbunden, sondern als eine Investition in den Wettbewerb um die besten Köpfe erkannt.

Seestern ist nicht mehr der Teilmarkt mit den meisten verfügbaren Flächen

Was unmittelbar in den Unternehmen zu sehen ist, zeigt sich mittelbar auch im Flexible Office Space Sektor, der sich zusehends in Düsseldorf ausbreitet. Bislang ist die Rhein-Metropole von klassischen Business Centern geprägt, erhöhte Nachfrage besteht aber vor allem für moderne Coworking-Konzepte. „Hier sehen wir insbesondere bei den großen Anbietern viel Aktivität“, sagt Becker.

Angesichts der schwindenden Auswahl großer, zusammenhängender Fläche stellt das die Betreiber aber vor Herausforderungen. Die Leerstandsquote ist seit Jahresbeginn von 8,0 % auf 7,7 % gesunken. Vor allem am Seestern, über Jahre der Teilmarkt mit der meisten Freifläche, sind mittlerweile nur noch wenige zusammenhängende, große Flächen zu finden – um 18 % ging der Wert auf 74.300 m² zurück. „Generell kann man sehen, dass die Flächenverfügbarkeit im Zentrum weiter zurückgeht, während sie in den Randlagen wie Neuss, am Flughafen und Linksrheinisch leicht steigt“, sagt Becker.

Die Fertigstellungen im ersten Halbjahr 2018 liegen mit knapp 55.000 m² deutlich über dem Fünf-Jahres- (47 %) und Zehn-Jahres-Schnitt (26 %). Bis Jahresende 2018 wir die Fertigstellung von 42.600 m² weiterer Fläche erwartet. Im kommenden Jahr sind insgesamt 129.000 m² geplant. „Bei allen Neubauten in guten Lagen kann man sehen, dass die Vermietung im Bereich der Spitzenmiete liegt“, sagt Becker und erklärt: „Steigende Mieten sind die logische Folge gestiegener Grundstückspreise und Baukosten. Es gibt also auch weiterhin noch genug Auswahl in Düsseldorf, aber zu bestimmten Preisen, die vor allem internationale Unternehmen in Düsseldorf zu zahlen bereit sind.“

Entsprechend ist die Bürospitzenmiete auf Jahressicht um 50 Cent auf 27 Euro gestiegen und wird bis Jahresende nochmals um die gleiche Summe anziehen. Deutlicher ist die Entwicklung indes bei der gewichteten Durchschnittsmiete zu erkennen, die binnen der vergangenen zwölf Monate von 14,64 Euro auf 16,14 Euro anzog.

Investmentmarkt für Gewerbeimmobilien glänzt mit hohem Volumen und breitem Angebot

Der Düsseldorfer Investmentmarkt für Gewerbeimmobilien hat das dritte Jahr in Folge das H1-Volumen des jeweiligen Vorjahres übertroffen. Mehr noch: Mit 1,45 Mrd. Euro wurde nun sogar ein neuer Halbjahres-Rekord aufgestellt. Die bisherige Bestmarke stammte aus dem Jahr 2014 und lag bei 1,2 Mrd. Euro. Entsprechend deutlich liegt das erste Halbjahr 2018 auch über dem Langzeitschnitt: Um 117 % wurde der Mittelwert der vergangenen Dekade übertroffen. Und auch gegenüber den anderen Städten der Big 7 steht Düsseldorf mit einem Jahresplus von 43 % deutlich über dem Durchschnitt von plus 29 %.

„Neben den guten Rahmenbedingungen liegt das vor allem an den vielen Großtransaktionen, die dieses Jahr im Düsseldorfer Markt sind. Es gibt weniger Abschlüsse, dafür aber deutlich mehr Volumen bei jedem Einzelnen“, erklärt Wolfgang Finke, Team Leader Office Investment JLL Düsseldorf. Das unterstreichen die Zahlen: Die Summe der Transaktionen ging von 69 auf 42 zurück, doch zugleich vervielfachte sich das durchschnittliche Transaktionsvolumen auf Jahressicht von 15 Mio. Euro auf 35 Mio. Euro. 43 % des Gesamtvolumens entfielen auf Büronutzung.

Seit Jahresbeginn gab es drei Transaktionen im dreistelligen Millionenbereich, die sich auf rund 430 Mio. Euro und damit 30 % des Gesamtergebnisses summierten. Größter Abschluss war der Verkauf des Schulenportfolios des Entwicklers Immobilien Projekt Management Düsseldorf (IPM) für 225 Mio. Euro an die Stadt Düsseldorf. Zum Vergleich: Im Vorjahreszeitraum gab es nicht eine solche Großtransaktion.

„Jetzt gehen auch Objekte, die vorher schwierig zu platzieren waren“

„Doch damit ist der Markt noch lange nicht erschöpft, denn aktuell sind fünf weitere Objekte mit einem Wert von jeweils mehr als 100 Mio. Euro in der Vermarktung. Neben der Menge und Losgröße gibt es dabei eine weitere Besonderheit: Alle Risikoklassen von Büroimmobilien sind vertreten, was dazu führt, dass auch ein deutlich breiteres Spektrum an Interessenten in Düsseldorf aktiv ist. Es zeigt aber auch, dass im aktuellen Marktumfeld Objekte gehandelt werden, die vorher schwierig zu platzieren waren“, analysiert Wolfgang Finke.

Das Transaktionsvolumen spiegelt zudem wieder, dass der Düsseldorfer Markt enger und schneller wird. „Wir sehen, dass die Preise in den vergangenen drei Jahren teilweise um drei Faktoren und mehr gestiegen sind“, sagt Finke, „Durch die großen Investments bieten auch neue internationale Investoren mit, die bisher nicht in Düsseldorf investiert haben. Dies treibt die Faktoren zusätzlich. In Zeiten niedriger Renditen spekulieren Investoren auf steigende Mieten.“ Ganze 55 Basispunkte gab die Rendite auf Jahressicht nach und liegt derzeit bei 3,35 %. „Das ist aber noch nicht das Ende der Fahnenstange. Bis Jahresende rechnen wir mit 3,30 %“, gibt Finke zu bedenken.

Risikoklassen bieten ein ausgewöhnlich ausbalanciertes Bild

Trotz höherer Präsenz und höherer Preise kamen internationale Investoren bislang allerdings nicht zwingend öfter zum Zug: der Anteil ausländischer Käufer liegt bei 29 %, auf Verkäuferseite bei 28 % – so ausgeglichen wie in keiner anderen Stadt der Big 7. Ebenfalls ausgeglichen zeigen sich die Risikoklassen mit jeweils 30 % für Core- und Core-Plus-Produkte. Value Add kommt auf 19 %, opportunistische Objekte auf 20 %.

Balance herrscht auch weitgehend bei den Akteuren: Asset/Fonds Manager kauften für 307 Mio. Euro und sorgten damit für 21 % des Gesamtvolumens. Entwickler folgen dahinter mit 227 Mio. Euro (16 %) vor der Öffentlichen Verwaltung mit einem Deal und 225 Mio. Euro (16 %) und Spezialfonds mit 176 Mio. Euro (12 %). Auf Verkäuferseite sind hingegen die Entwickler mit einem Anteil von 39 % vorn, ehe Asset/Fonds Manager mit 21 % vor Hedge Fonds (11 %) folgen.